- トップ

- 遺産分割のこと

遺産分割のこと

相続の対策は、相続する財産の全体を確認し、 ①遺産分割、②相続税の納税、③相続税の節税 の順番で考えます。

遺産分割は、相続税の課税があるか否かにかかわらずすべての人が、

相続税の納税・節税については、ある一定額(相続税計算の基礎控除)を超える財産のある人が考えていきます。

相続税は相続が起きたすべての家族が負担する税金ではありません。

相続税の負担のない人が節税対策である生前贈与をしても無意味なものになってしまいます。

遺産分割の対策が必要なのか、その先の相続税の納税や節税対策も必要なのか、しっかり区別して考えていくことが大切です。

現状の財産の把握

現状の財産の把握 遺言書

遺言書 生命保険の活用

生命保険の活用

現状財産の把握

相続を考えるポイントどんな手順で対策を進めるか

全ての方が考える事

START

財産・税額の把握

「分割」を意識することが全てのスタートです。

「分割」を意識することが全てのスタートです。

STEP1

STEP1

分割

-

○遺言・信託を上手に利用する

(残したい人に財産を残す)

-

○生命保険による受取人指定

(お金に名前をつけて渡せる)

-

○遺言・信託を上手に利用する

(残したい人に財産を残す)

基礎控除を超える財産がある方

STEP2

分割を前提とした納税

○生前贈与・保険等による納税

資金準備

○不動産等の生前の売却の検討

○延納・物納制度を上手に利用

する

○退職金制度・自己株買取に

よる会社の活用

(会社のお金で相続税が準備できる!)

STEP3

分割を前提とした節税

○生前贈与対策

(暦年贈与・精算課税制度の利用)○財産の組み替え

(評価替え機能)

(資産の種類を変える・保険の非課税枠)

財産の全体感の把握全ての方が考える事

対象の人がどのような財産を所有しているかを確認します。

夫婦の場合、妻は夫がどのような財産を所有しているかわかる人がほとんどだと思います。

しかし夫婦共働きで、それぞれで財産の管理をしている場合はそうともいえません。

エンディングノートなどを活用して財産の全体を把握しておきましょう。

分割

遺産分割は、相続税の負担の有る、無しにかかわらず、すべての人が考えることです。

生前に遺産分割について準備しない場合、相続が起きた時は、

相続人同士が話し合いにより相続する財産を決めます。

その際に基準になる割合が、民法で規定している法定相続分です。

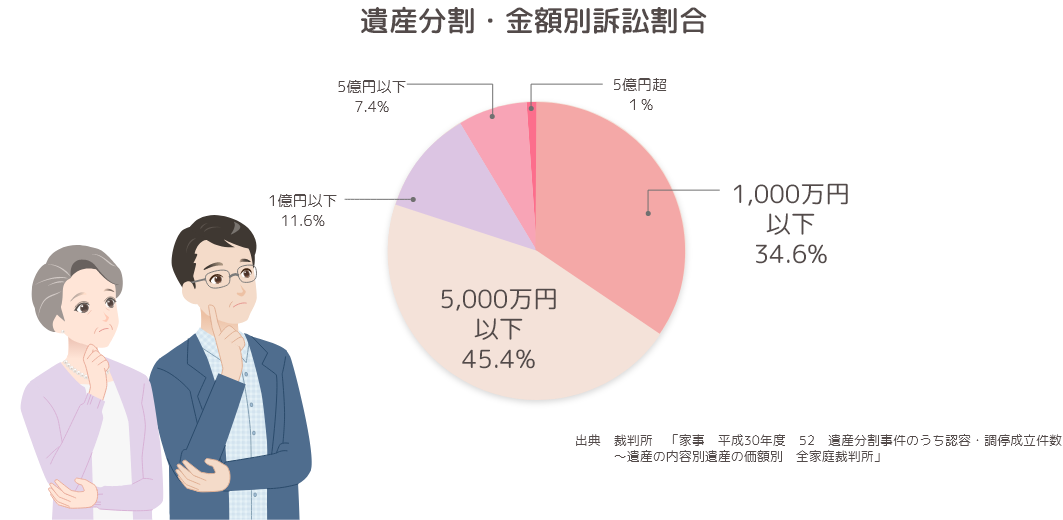

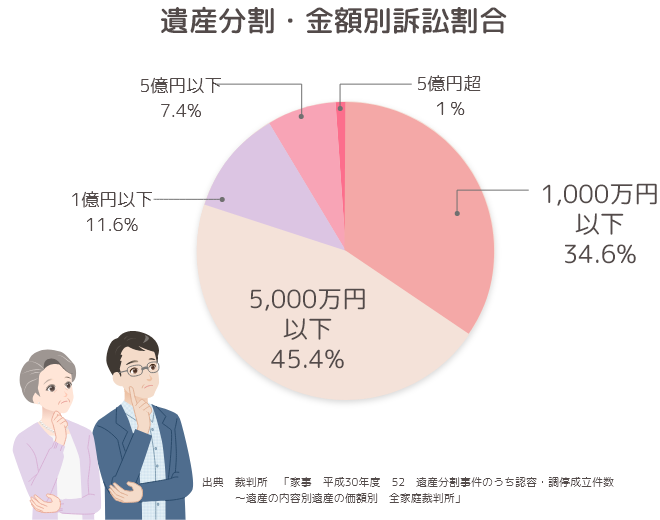

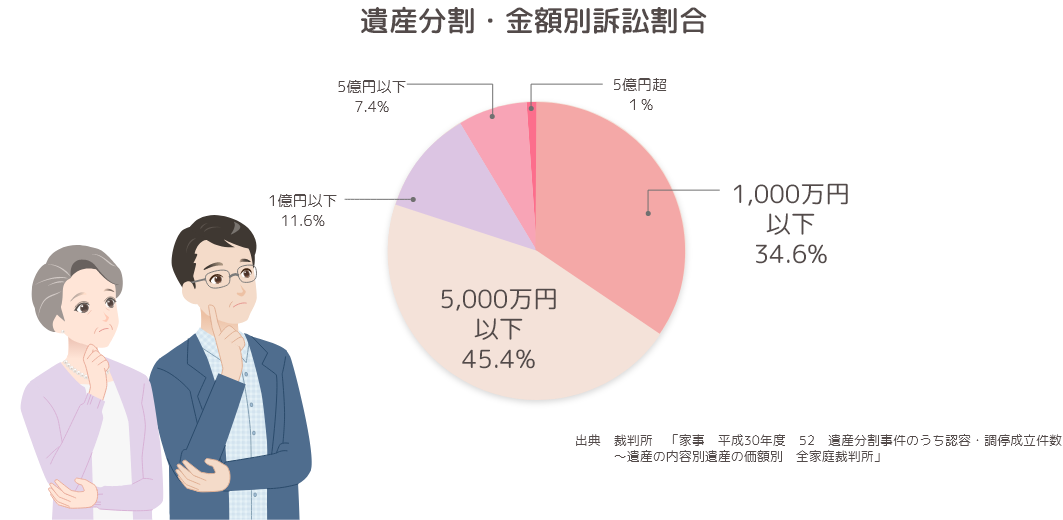

最近、遺産分割については、次の統計のとおり、家庭裁判所で争われる事案が増えています。

仲が良くても財産の金額に関係なく揉めています

仲が良くても財産の金額に関係なく揉めています

遺産分割について、家族間で争うことは少ないと考える人も多いと思います。しかしこの統計をみると、財産が多い

人ほど争いにならず、財産が少ない人ほど争いになっていることがわかります。遺産が多額にある人ほど、争いにな

らないよう生前に専門家を通じて準備をしている人が多いためです。また相続の知識を雑誌やインターネットなどを通じて簡単に得られる ことも影響していると考えられます。

遺産分割について、家族間で争うことは少ないと考える人も多いと思います。しかしこの統計をみると、財産が多い

人ほど争いにならず、財産が少ない人ほど争いになっていることがわかります。遺産が多額にある人ほど、争いにな

らないよう生前に専門家を通じて準備をしている人が多いためです。また相続の知識を雑誌やインターネットなどを通じて簡単に得られる ことも影響していると考えられます。

相続を考えるポイントどんな手順で対策を進めるか

全ての方が考える事

START

財産・税額の把握

「分割」を意識することが全てのスタートです。

STEP1

分割

-

○遺言・信託を上手に利用する

(残したい人に財産を残す) -

○生命保険による受取人指定

(お金に名前をつけて渡せる) -

○遺言・信託を上手に利用する

(残したい人に財産を残す)

基礎控除を超える財産がある方

STEP2

分割を前提とした納税

○生前贈与・保険等による納税

資金準備○不動産等の生前の売却の検討

○延納・物納制度を上手に利用

する○退職金制度・自己株買取に

(会社のお金で相続税が準備できる!)

よる会社の活用

STEP3

分割を前提とした節税

○生前贈与対策

(暦年贈与・精算課税制度の利用)○財産の組み替え

(資産の種類を変える・保険の非課税枠)

(評価替え機能)

財産の全体感の把握全ての方が考える事

対象の人がどのような財産を所有しているかを確認します。

夫婦の場合、妻は夫がどのような財産を所有しているかわかる人がほとんどだと思います。

しかし夫婦共働きで、それぞれで財産の管理をしている場合はそうともいえません。

エンディングノートなどを活用して財産の全体を把握しておきましょう。

夫婦の場合、妻は夫がどのような財産を所有しているかわかる人がほとんどだと思います。

しかし夫婦共働きで、それぞれで財産の管理をしている場合はそうともいえません。

エンディングノートなどを活用して財産の全体を把握しておきましょう。

分割

遺産分割は、相続税の負担の有る、無しにかかわらず、すべての人が考えることです。

生前に遺産分割について準備しない場合、相続が起きた時は、

相続人同士が話し合いにより相続する財産を決めます。

その際に基準になる割合が、民法で規定している法定相続分です。

最近、遺産分割については、次の統計のとおり、家庭裁判所で争われる事案が増えています。

生前に遺産分割について準備しない場合、相続が起きた時は、

相続人同士が話し合いにより相続する財産を決めます。

その際に基準になる割合が、民法で規定している法定相続分です。

最近、遺産分割については、次の統計のとおり、家庭裁判所で争われる事案が増えています。

仲が良くても財産の金額に関係なく揉めています

仲が良くても財産の金額に関係なく揉めています

遺産分割について、家族間で争うことは少ないと考える人も多いと思います。しかしこの統計をみると、財産が多い

人ほど争いにならず、財産が少ない人ほど争いになっていることがわかります。遺産が多額にある人ほど、争いにな

らないよう生前に専門家を通じて準備をしている人が多いためです。また相続の知識を雑誌やインターネットなどを通じて簡単に得られる ことも影響していると考えられます。

遺産分割 生前対策

~遺言書の活用~

遺言の種類とその特徴

遺言には主に「自筆証書遺言」と

「公正証書遺言」の2種類があります。

遺言書を作成して生前に遺産分割について気持ちを示すことは、相続人への想いを伝えられ、無用な相続争いを防止

することにもつながります。ここでは自筆証書遺言書と公正証書遺言書について説明します。

自筆証書遺言(改正後) | 公正証書遺言 | |

|---|---|---|

| 作成方法 | 相続財産の目録については、 パソコンで作成した目録や通帳のコピーなど、自署によらない書面を添付。遺言者が、日付、氏名を自署し、押印して作成。 |

遺言者が、証人2人以上とともに 公証人役場に出かけ、 公証人に遺言内容を口述し、 公証人が筆記して作成。 |

| メリット |

|

|

| デメリット |

保管制度を利用すれば検認は不要。保管料3,900円。 |

相続人に均等に与える場合は、 約10万円の手数料が必要となる。 |

自筆証書遺言書

自筆証書遺言書は2018年7月に民法の改正が行われ、2019年1月13日から作成方法が大きく変わりました。以前は、

一言一句、自筆で記載する必要がありましたが、改正後はパソコンで作成した財産目録や預金通帳のコピー、登記簿

謄本を添付し、より簡単に作成することが可能となりました。また自筆証書遺言を法務局で保管する制度(2020年7

月10日施行)を利用することで、遺言書を開封するために家庭裁判所に持ち込む手続き(検認)も不要となります。

作成する際は、財産を全体的に網羅した内容か、記載内容に不備がないかなど専門家のアドバイスを受けて作成した

方が間違いのない遺言書が準備できます。

公正証書遺言書

公正証書遺言書は公証役場が作成する遺言書で、公証役場に相談して作成するか、信託銀行または弁護士、司法書士

などの士業を通じて作成することも可能です。後者の場合、公証役場の手数料以外にも費用がかかるため事前に確認

してください。

遺言書を作成する手順は、

次のとおりです。

- 誰にどの財産を相続させたいか事前に

公証役場とメールまたはFAX等で打ち合わせを行う - 印鑑証明、戸籍謄本、固定資産税評価証明書など必要書類を提出する

- 遺言書の文章がまとまった後、

遺言者・証人2人以上とともに公証役場で署名捺印を行う

遺言書は開封された状態で返却され、相続が発生した場合、遺言書にもとづいて、預金口座の凍結の解除や

不動産の名義変更などスムーズに手続きを進めることが出来ます。先妻との子が相続人になる場合や第三者

に相続させたい場合など、争いの起きる可能性が高い場合は公正証書遺言書の作成をお勧めします。

遺留分

遺言書を作成するにあたっては、遺留分を把握しておく必要があります。

| 法定相続人 | 遺留分割合 | 各人の相続割合 |

|---|---|---|

| 配偶者のみ | 1/2 | |

| 子供のみ | 1/2 | 子供1人当たり=1/2÷人数 |

| 配偶者と子供 | 1/4 | 配偶者=1/2×1/2=1/4 子供=1/2×1/2÷人数 |

| 直系尊属のみ | 1/3 | 直系尊属1人当たり=1/3÷人数 |

| 配偶者と直系尊属 | 配偶者1/3 直系尊属1/6 | 配偶者=1/2×2/3=1/3 直系尊属1人当たり=1/2×1/3÷人数 |

| 配偶者と兄弟姉妹 | 配偶者1/2 | 配偶者=1/2 兄弟姉妹=なし |

| 兄弟姉妹 | なし |

遺留分とは何か?

民法では、被相続人にどのような考え方があったとしても(遺言書の存在が前提)、

相続権のある相続人は一定割合の財産を相続する権利があるという規定になっています。

この制限を「遺留分」と言います。

遺留分を検討する際は、相続時の財産だけでなく生前に贈与した

財産も含めて考えなくてはいけません。

相続権のある相続人は一定割合の財産を相続する権利があるという規定になっています。

この制限を「遺留分」と言います。

遺留分を検討する際は、相続時の財産だけでなく生前に贈与した

財産も含めて考えなくてはいけません。

遺言書を作成すれば、必ず遺言書とおりに相続できるとは限りません。上記のように相続人は最低限の財産を相続できる権利があり、この割合を遺留分といい、遺留分を計算する財産は、相続時の財産だけでなく生前に贈与した財産も含めます。特定の人にだけ有利な内容の遺言書は、遺留分を侵害しているため、ほかの相続人から遺留分減殺請求をされる可能性があります。その場合、遺言書とおりに相続できないこともありますので、前もって遺留分を確認しておきましょう。

遺産分割 生前の対策

~生命保険の活用~

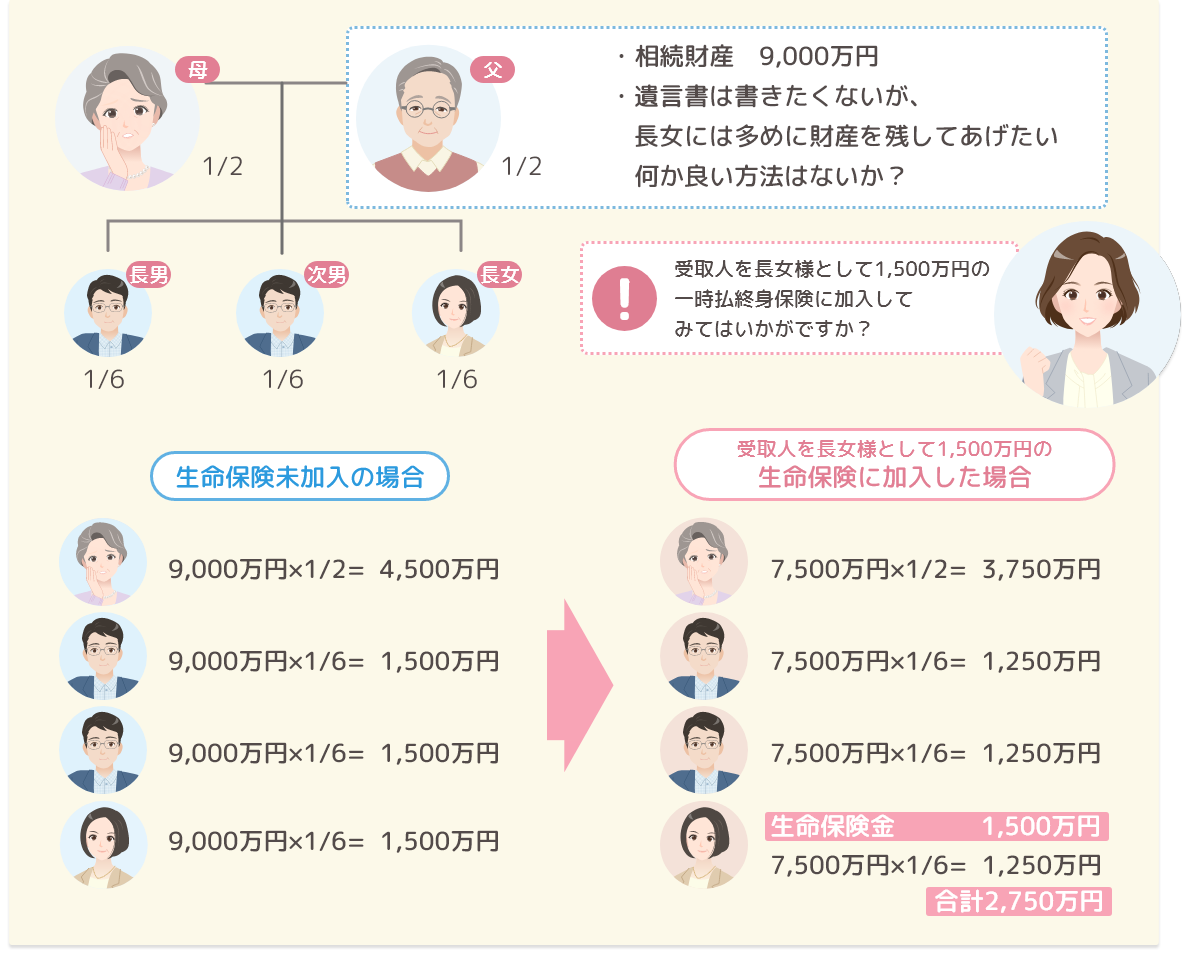

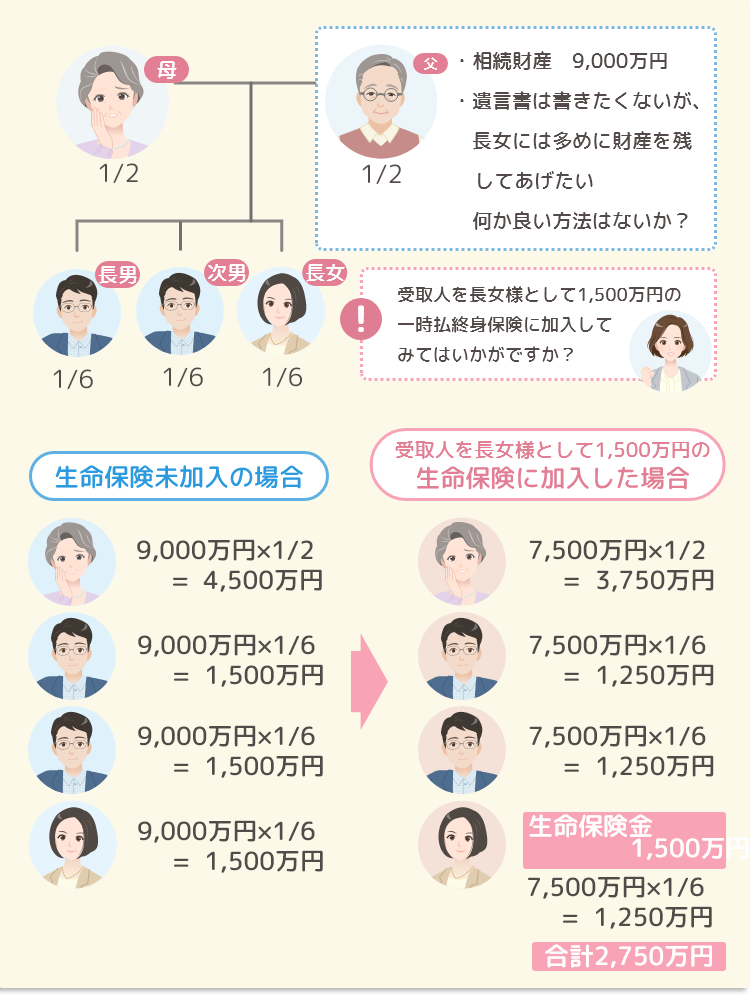

遺産分割対象外資産となる生命保険の考え方

死亡保険金は、相続税の計算上、みなし相続財産として税金の計算に含めます。ただし相続人1人に対して500万円の非課税枠が設けられており、税制上優遇されています。また生命保険は、相続税の節税対策だけでなく遺産分割の対策としても大事な役割を果たします。

死亡保険金は、相続税の計算上、みなし相続財産として税金の計算に含めます。ただし相続人1人に対して500万円の非課税枠が設けられており、税制上優遇されています。また生命保険は、相続税の節税対策だけでなく遺産分割の対策としても大事な役割を果たします。

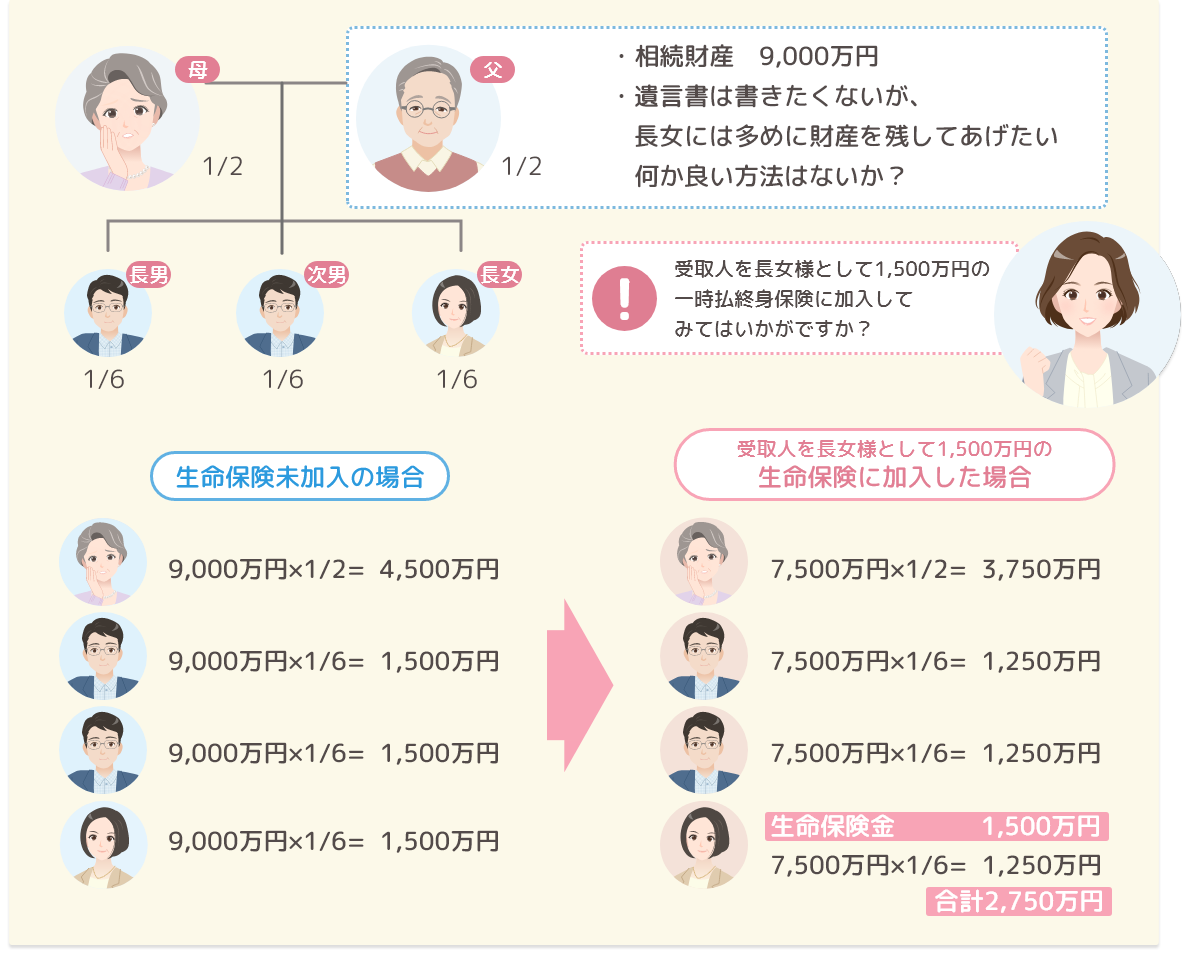

上記の事例のように、遺言書は作成したくないけど、特定の人に多くの現金を残したい気持ちがある場合、次のように生命保険の契約をすることで長女に他の相続人より多くの現金を相続させることが可能です。

一時払終身保険

契約書=父

被保険者=父

受取人=長女

相続が起きた時に、長女が他の相続人から死亡保険金も含めて多くの財産を相続したと指摘されても、法律上、死亡保険金は受取人の固有の財産となるのです。なお遺言書があった場合、死亡保険金は遺留分を計算する財産からも除外されるので遺産分割の対策として非常に有効な方法です。また生命保険は、相続させたい気持ちの変化に応じて、受取人の変更を行うだけで簡単に手続きできます。現在契約している生命保険の受取人が誰になっているのか念のため確認しておきましょう。

遺産分割対象外資産となる生命保険の考え方

死亡保険金は、相続税の計算上、みなし相続財産として税金の計算に含めます。ただし相続人1人に対して500万円の非課税枠が設けられており、税制上優遇されています。また生命保険は、相続税の節税対策だけでなく遺産分割の対策としても大事な役割を果たします。

上記の事例のように、遺言書は作成したくないけど、特定の人に多くの現金を残したい気持ちがある場合、次のように生命保険の契約をすることで長女に他の相続人より多くの現金を相続させることが可能です。

上記の事例のように、遺言書は作成したくないけど、特定の人に多くの現金を残したい気持ちがある場合、次のように生命保険の契約をすることで長女に他の相続人より多くの現金を相続させることが可能です。

一時払終身保険

契約書=父

被保険者=父

受取人=長女

相続が起きた時に、長女が他の相続人から死亡保険金も含めて多くの財産を相続したと指摘されても、法律上、死亡保険金は受取人の固有の財産となるのです。なお遺言書があった場合、死亡保険金は遺留分を計算する財産からも除外されるので遺産分割の対策として非常に有効な方法です。また生命保険は、相続させたい気持ちの変化に応じて、受取人の変更を行うだけで簡単に手続きできます。現在契約している生命保険の受取人が誰になっているのか念のため確認しておきましょう。

契約書=父

被保険者=父

受取人=長女

お問い合わせ

お問い合わせ